OLTA ![]() (オルタ)はクラウドファクタリングとして、期待が高まるフィンテック企業です。オンラインで売掛金の売却ができる(ファクタリング)Webサービスであり、資金繰りに課題を抱える中小企業や個人事業主に対し、素早く簡単にキャッシュフローを改善するソリューションとなります。データ分析を用いて審査に要する時間を短縮するビジネスモデルは、海外でも同様の仕組みが開発されていることもあり、今後の発展が期待されています。

(オルタ)はクラウドファクタリングとして、期待が高まるフィンテック企業です。オンラインで売掛金の売却ができる(ファクタリング)Webサービスであり、資金繰りに課題を抱える中小企業や個人事業主に対し、素早く簡単にキャッシュフローを改善するソリューションとなります。データ分析を用いて審査に要する時間を短縮するビジネスモデルは、海外でも同様の仕組みが開発されていることもあり、今後の発展が期待されています。

■中小企業や個人事業主の資金繰りは常に困難があり、業界によっては会社の存続に関わる問題

企業にとって資金繰りは永遠の課題です。材料を買って、商品を作り、顧客に納品したとしても、その売り上げが実際に銀行口座へ振り込まれるのは1~2か月後になってしまいます。その間にも、人件費・設備費などの固定費は支払わなければなりません。また、別の注文が入れば材料を仕入れなけければならず、キャッシュフローはさらに厳しくなります。売り上げがあっても現金がないために黒字倒産に陥るリスクもあります。

売掛金の支払いが遅延する、あるいは回収できない場合、さらに状況は悪化します。特に、中小企業は、取引先に対する交渉力が弱かったり、取引先に支払い能力が無くなってしまったりするため、財務上の問題が発生します。銀行から短期の融資を依頼する方法はありますが、資金繰りに困難を抱えている企業の信用度を評価するのは難しいため、融資を断られてしまう可能性もあります。さらに、融資の減額や、返済期限前の回収を求められてしまう場合さえあります。

キャッシュフローのサイクルは業界によって異なり、資金繰りに対するリスクが比較的高いものが存在します。代表的なものとして、原材料に関するコストの割合が大きい製造業や建設業が挙げられます。小売業、卸売業も、気候や景気に左右され、需要の増減が大きいため、在庫ならびにキャッシュフローの問題が大きくなります。信用調査が難しい海外企業との取り引きを行う貿易業も、支払い遅延や回収不能が発生するリスクが高い業種です。

■資金調達のオプションとしてのファクタリングに関する問題

資金繰りを改善する施策は様々なものがあります。資金調達に関しても、銀行や信用金庫からのローンの他に、国民政策金融公庫、信用保証協会を通じた制度融資、助成金や補助金などが挙げられます。

※新型コロナウィルス感染症COVID-19で影響を受ける事業者には、無利子・無担保融資を始め、様々な支援・特別措置が発表されています。

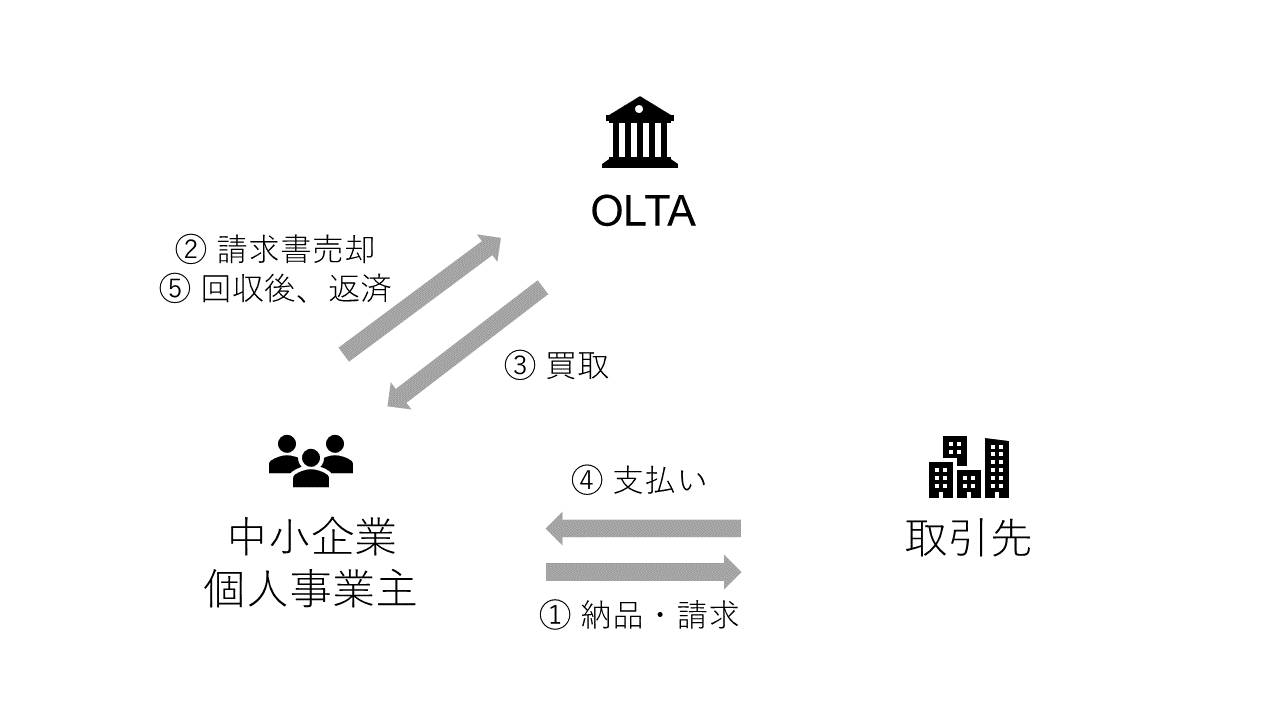

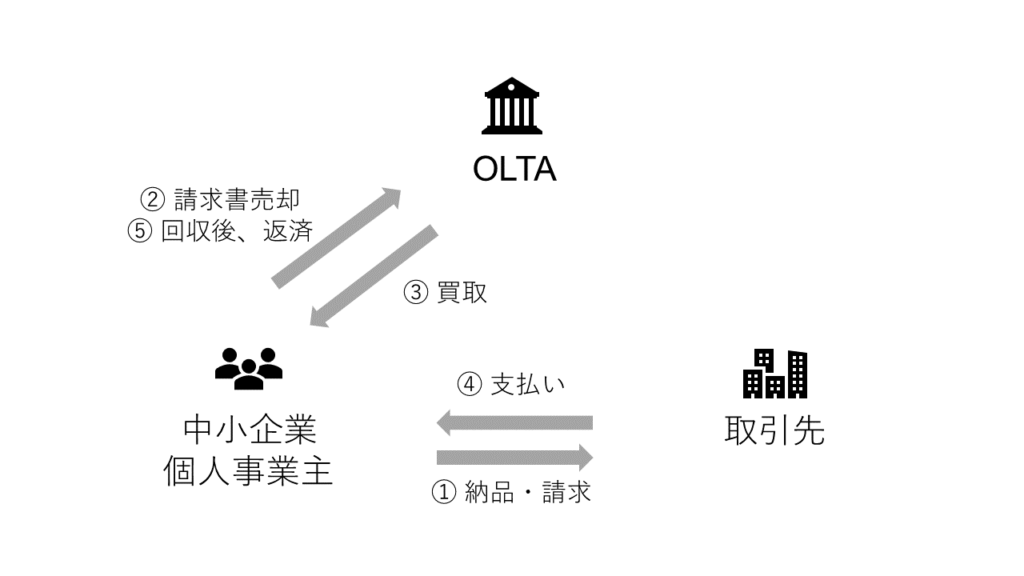

資金調達の一つの選択肢として、ファクタリングという手法があります。ファクタリングは、売掛金を売却し、早期に現金へ替える方法です。ファクタリング業者へ手数料を支払った上で、後に資金を回収できてから返済を行います。手数料を支払ったとしても、倒産のリスクを回避したり、その他の資金調達によるコストを低減したりする効果を考えれば、ファクタリングを利用するメリットがあるものです。

資金繰りを改善するのに有効なファクタリングですが、銀行ローン等と同様、その審査には時間を要し、手数料も5~20%に上るのも珍しくありません。また、売掛金の売却を認めていない契約、債権譲渡禁止特約を取引先と結んでいる場合、ファクタリングが認められないケースがあるのです。

■オンラインで売掛金を現金化するクラウドファクタリングサービスOLTA

中小企業の資金需要には十分に応えられていない現状に対し、デジタルサービスを通じて金融業を革新する、いわゆるフィンテック企業が、新たなサービスを開発するようになりました。中でも、オンラインでファクタリングの手続きを進められるOLTA ![]() は注目を集めています。

は注目を集めています。

OLTA ![]() は、Webサイト上に必要な書類を送るだけで、手続きが完了できるファクタリングサービスです。AIを用いた信用情報の分析により、審査が数日で完了します。また、手数料が2~9%と、従来のファクタリングよりも低く抑えられています。2社間ファクタリングという方法を採用しているので、取引先や銀行にもファクタリングの利用が伝わらないのも利点と言えます。売掛金に上限・下限が設定されていないので、中小企業や個人事業主でも気軽に利用可能です。

は、Webサイト上に必要な書類を送るだけで、手続きが完了できるファクタリングサービスです。AIを用いた信用情報の分析により、審査が数日で完了します。また、手数料が2~9%と、従来のファクタリングよりも低く抑えられています。2社間ファクタリングという方法を採用しているので、取引先や銀行にもファクタリングの利用が伝わらないのも利点と言えます。売掛金に上限・下限が設定されていないので、中小企業や個人事業主でも気軽に利用可能です。

2017年に創業されたOLTA ![]() は、三菱UFJフィナンシャルグループが主催するMUFGデジタルアクセラレータを卒業したベンチャー企業です。2019年6月には25億円の資金調達を実施しており、2019年末にはファクタリング申込金額は150億円を突破しています。はやく、簡単にキャッシュフローの問題が解決できる手段として、多くの企業から評価されています。

は、三菱UFJフィナンシャルグループが主催するMUFGデジタルアクセラレータを卒業したベンチャー企業です。2019年6月には25億円の資金調達を実施しており、2019年末にはファクタリング申込金額は150億円を突破しています。はやく、簡単にキャッシュフローの問題が解決できる手段として、多くの企業から評価されています。

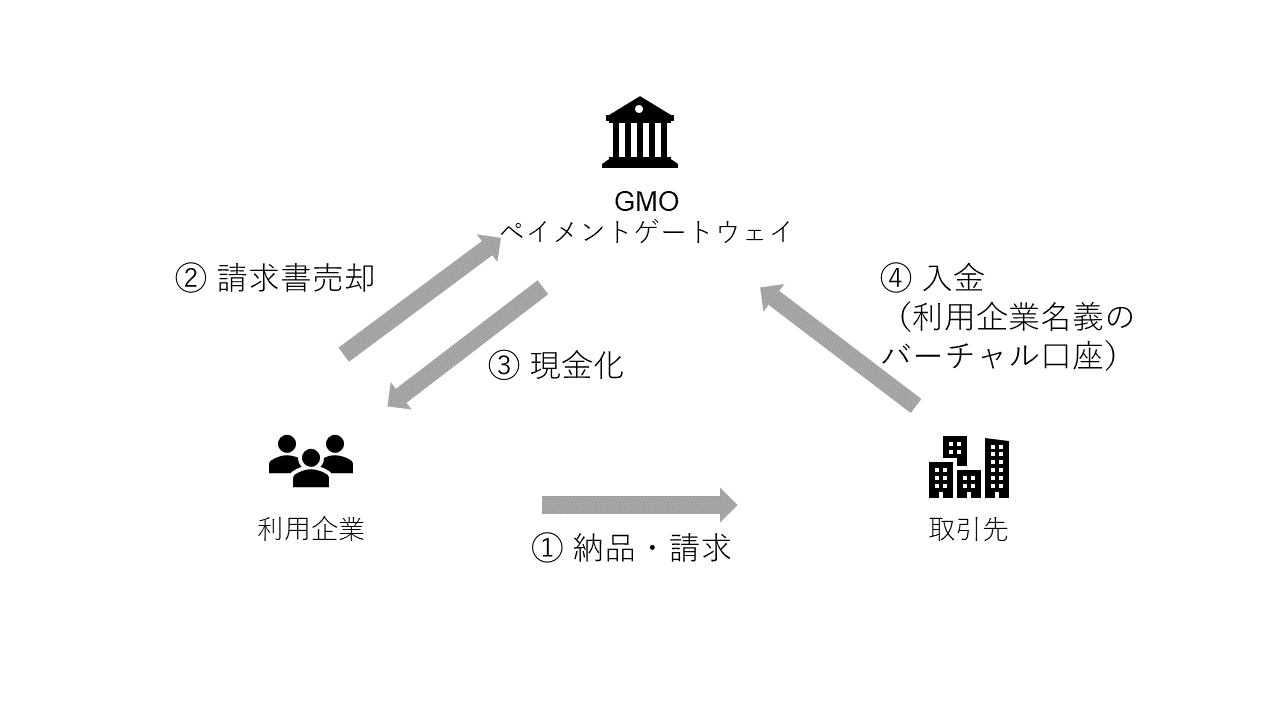

OLTA ![]() はパートナー企業と連携し、ファクタリングサービスを展開するチャネルを増やす戦略をとってきました。クラウド会計ソフトfreeeと連携し、オンラインで請求書を現金化するサービスを発表しています。また、ビジネスチャットツールChatworksともサービス展開の提携を行いました。OLTA

はパートナー企業と連携し、ファクタリングサービスを展開するチャネルを増やす戦略をとってきました。クラウド会計ソフトfreeeと連携し、オンラインで請求書を現金化するサービスを発表しています。また、ビジネスチャットツールChatworksともサービス展開の提携を行いました。OLTA ![]() は個人事業主でも利用できるのに対し、法人に特化したファクタリングサービスanewを、新生銀行と展開しています。他にも山陰合同銀行やサブスクリプションプラットフォームを運営するイジゲン社などとの提携が発表されています。

は個人事業主でも利用できるのに対し、法人に特化したファクタリングサービスanewを、新生銀行と展開しています。他にも山陰合同銀行やサブスクリプションプラットフォームを運営するイジゲン社などとの提携が発表されています。

■海外でも開発されるファクタリングサービスと、大きな市場規模

国際的なファクタリング団体FCI(Factors Chain International)の調査では、日本におけるファクタリングの市場規模は約500億ドルと評価されています。海外ではInvoice Financingと呼ばれ、売掛債権による資金調達のサービスが開発されてきました。

米国で2013年に創業されたFundboxは、代表的なファクタリングサービスです。会計ソフトウェアと連携し、その信用情報を分析して、審査が数分で行える仕組みになっています。2019年9月には1億7600万ドルを調達し、さらなる事業拡大が期待されました。また、同様のフィンテック企業としてBlueVine、Kabbageが知られています。

■リピート利用する企業にはファクタリング以外にも資金繰りに関連する経営課題が存在する可能性も

資金繰りは普遍的なニーズがあり、世界中でファクタリングに関するサービスが開発されてきました。従来の資金調達方法及びファクタリングは、資金にひっ迫した中小企業や個人事業主のニーズに応えられていない側面があり、デジタルデータを活用したフィンテックが進出する余地があります。

データ分析に基づいたリスク審査は、過去の多種多量なデータを集積していく必要があるので、実績を重ねていくごとに、サービスがより成熟していくことが期待されます。回収不能になる売掛金が増えると、ファクタリング業者は資金が回収できないので、市況からの影響も大きくなる傾向があります。市況に応じてリスク評価、及び手数料の計算を精度よく行い、手数料を抑えつつ、ユーザーの資金需要に応えなければなりません。ファクタリング業者も、売掛金を買い取るための元手が必要なので、資金力のある事業者が有利になるビジネスモデルです。大手銀行からの資本注入、あるいは、ベンチャーキャピタルからの資金調達を通じて、より安定したサービスへと発展していくと思われます。

クラウドファクタリングサービスを継続して利用する企業があれば、リスク審査の精度は高まっていくし、サービス提供者としてもリピート利用により利益率が向上します。一方で、ファクタリングをリピートして使う企業は、資金繰りそのものに問題を抱えている可能性があり、資金だけではなく、契約形態やビジネスモデル、ガバナンス上のソリューションが必要になっているのかもしれません。中小企業に対する総合的な支援が求められます。

新しいクラウドファクタリングサービスOLTA ![]() は、金融にとどまらない中小企業支援の新規事業や、信用スコアリングを活用したサービスへの進出に関する中長期的な計画を標榜しました。多額の資金調達を達成した同社の今後の発展が期待されます。

は、金融にとどまらない中小企業支援の新規事業や、信用スコアリングを活用したサービスへの進出に関する中長期的な計画を標榜しました。多額の資金調達を達成した同社の今後の発展が期待されます。